A股各行业估值

当前消费、TMT估值水平处于历史较高水平,大金融板块当前估值水平较低。医药生物、休闲服务、计算机行业PE估值处于历史高位,通信、食品饮料行业PE估值处于2001年以来90%分位水平。当前大金融相对科技估值正处于上一轮补库周期前夕水平,相对消费估值处于历史低点,考虑到资金面变化与板块相对位置,我们认为低估值修复尚未结束,银行/保险持续性更好,但短期A股资金供给压力与洪涝风险上升,不支持风险偏好大幅扩张。

宏观经济

货币政策

货币政策更加强调“适度”二字。7月10日,央行在2020年上半年金融统计数据新闻发布会上,相关领导表示“货币政策的立场仍然是稳健的,货币政策更加灵活适度,我们现在更加强调适度这两个字。”适度有两个含义,一个含义是总量上要适度,信贷的投放要和经济复苏的节奏相匹配。如果信贷投放节奏过快的话,快于经济复苏就会产生资金淤积,产生信贷资金没法有效使用的问题。第二个是价格上要适度。一方面要引导融资成本进一步降低,向实体经济让利。他还强调,要认识到利率适当下行并不是利率越低越好,利率过低也是不利的,利率如果严重低于和潜在经济增长率相适应的水平,就会产生套利的问题,产生资源错配的问题,产生资金可能流向不应该流向领域的问题。所以利率适当下行但也不能过低。

金融和通胀数据

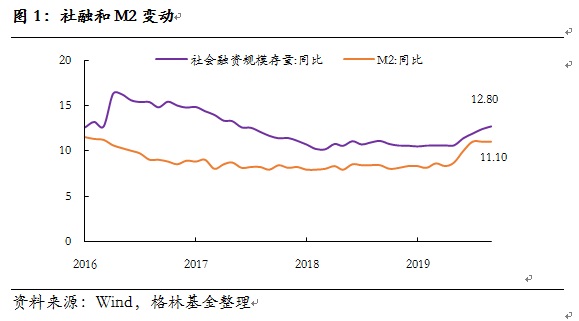

6月金融数据继续改善但幅度趋缓。央行发布6月金融数据,中国6月新增人民币贷款18100亿元,预期17619亿元,前值14800亿元;社会融资规模增量34300亿元,前值31900亿元;6月M2同比11.1%,预期11.2%,前值11.1%,存量社融同比12.8%,前值12.5%。整体来看虽然金融数据仍有改善,但是改善幅度呈现趋缓迹象。

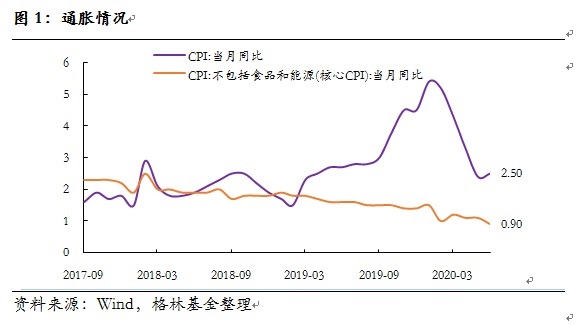

短期通胀有企稳回升迹象。6月CPI同比2.5%,较上月小幅回升0.1个百分点;核心CPI同比 0.9%,较上月回落0.2个百分点。6月PPI环比0.4%,较上月大幅回升0.8个百分点,创两年新高;PPI同比-3%,较上月回升0.7个百分点。

海外经济

美股将面临诱发下跌的多重风险,并将影响全球金融市场。当前美联储已连续4周缩表,美股本身流动性的驱动力就在减弱。7月末美国财政刺激法案即将到期,新的刺激法案一旦受阻,8月开始美国居民将停止收到疫情补贴,居民消费和企业部门现金流将受到巨大冲击。此外,若二次疫情爆发,预计会导致州政府2021财政收入损失达到2382亿美元,远超2020年的851亿美元,直接导致远期支出能力减弱,公共部门信用展望进一步受损。

美国就业市场改善呈现趋缓迹象。美国劳工部公布最新数据显示,美国上周首次申请失业救济人数为131.4万人,低于预期的137.5万人。前一周首次申请失业救济人数修正为141.3万人。

后市展望

受到海外市场下跌以及美国方面不利传言影响,周五A股出现较大调整,沪指下跌近2%,然而创业板继续飘红。然而周五欧美股市收红,表明海外市场并未出现崩溃迹象。我们认为市场情绪并未出现疯狂,股市制度革新以及国内医药、科技为主新经济的需求爆发是根本原因,所以此次牛市维持的时间可能较长。板块来看,除我们一直看好的科技医药消费先进制造四驾马车外,部分港股公司在科创板上市将逐步抹平一股两价的局面,带来丰厚回报。

声明:本资料不构成任何投资建议或承诺,本材料并非基金宣传推介材料,亦不构成任何法律文件。有关数据仅供参考。以上观点不构成对投资者的投资建议,市场有风险,投资需谨慎。本公司承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,基金过往业绩不代表其未来表现,基金管理人管理的其他基金业绩不构成新基金业绩表现的保证,投资人购买公司旗下的产品时,应认真阅读相关法律文件。